2020-08-04 16:35:59

7月30日,2020第二届零售银行发展大会在上海拉开帷幕。现场汇聚了近百家商业银行的零售信贷专业人士,并特邀多位行业翘楚一起分享实战经验,从不同维度解析零售银行发展路径,为零售银行未来发展提供方向性参考。融慧金科联合创始人兼首席战略官应邀出席大会,并就“后疫情时代银行零售信贷的挑战与对策”主题,同与会嘉宾展开了深入交流与探讨。

面对经济发展增速变缓、金融监管趋严及金融科技快速融入等因素带来的诸多影响,零售业务因受经济周期波动影响相对较弱、经营风险较低,成为商业银行穿越经济周期的优先选择。然而2020年突发的疫情又给银行零售业务发展带来了新的挑战和机遇:整体策略调整,渠道和营销走向社群化,客户体验如何进一步提升?随着用户下沉,信贷风险加剧,银行该如何有效应对?

银行零售信贷进入金融科技3.0时代

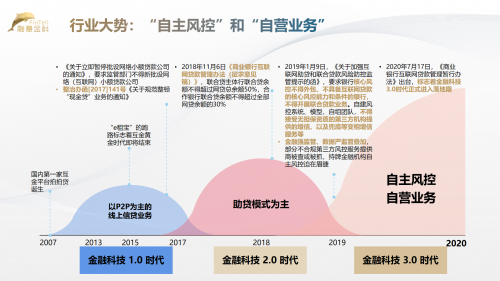

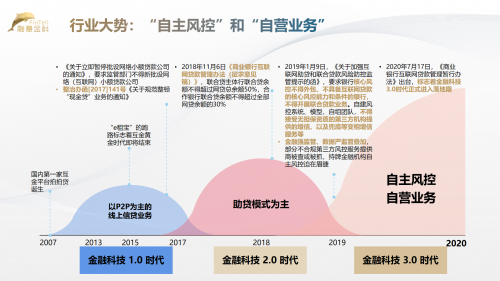

聚焦线上信贷领域,从国内第一家互金平台上线开启金融科技1.0时代,形成以P2P为主的线上信贷业务,到现金贷新规出台进入2.0时代,形成以助贷为主的业务模式,再到如今商业银行互联网贷款新规正式出台,自主风控和自营业务成为发展主基调,同时也标志着金融科技3.0时代正式进入落地期。

在张羽看来,随着市场金融监管趋严,金融业务回归持牌机构是必然趋势。很多银行正在加速朝着自营业务和自主风控方向发展,但在转型发展过程中也面临持续稳定获客难、风控手段和建模能力不足、互联网业务系统缺乏、用户粘性差、回报率低等诸多痛点,而这些痛点正在成为银行等金融机构数字化转型发展的瓶颈,使其获客成本、运营成本、风险成本居高不下。

“在这些困局之下,要想建立自己的竞争壁垒,抢占金融科技未来市场,关键在于银行机构能否快速建立自有产品和品牌并搭建独立风控能力体系。”对此,张羽表示,机构可以借助外部的专业服务赋能,通过四种方式实现破局,一是引入外部数据,二是开放合作建模,三是打造全流程线上业务能力,四是优化单项能力。

张羽介绍说,融慧金科与多家BAT量级的合规授权数据源机构进行了深度合作,在不侵犯用户隐私的前提下,将模型算法直接部署在数据源侧,通过融慧金科对AI算法的精准驾驭能力,利用数据挖掘技术从海量数据中提炼出有洞察价值的信息,基于人口特征、行为偏好、金融需求、财富状况等多维度,勾勒消费者和小微企业的精准画像,广泛应用于银行金融业务的反欺诈、信用风险、额度策略、精准获客、精细化运营等场景,帮助金融机构更好地破局金融科技3.0。

疫情使经济进入古典型衰退与复兴

经济学理论有三种典型的经济衰退和复苏的类型,即古典型、政策型和金融危机型。古典型经济理论是传统经济学的周期理论,比如突发的疫情就属于古典型的特殊形态,这种突发事件往往会带来一种快速处理和快速复苏的结果,一般呈现V字型经济走势。比如美国911 和 我国SARS 事件对经济增长率产生的影响均符合此规律,2020年的新冠疫情也将给经济,进而给零售银行信贷业务带来类似的影响。

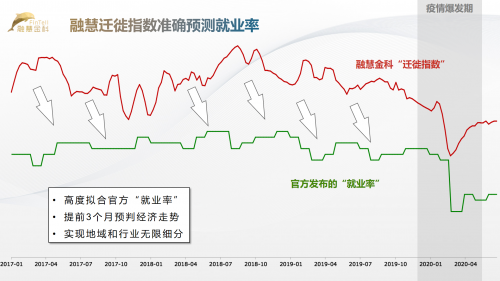

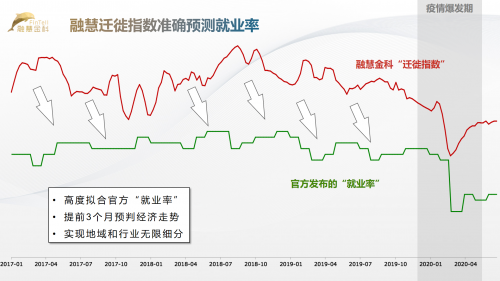

那么对于零售银行来说,如何更准确地预测未来走势,化危为机呢?对此,张羽以就业率预测为例,在大会上分享了融慧金科“迁徙指数”,通过移动互联网大数据的深度挖掘和统计监测,可以帮助零售银行提供更好的手段,把握经济走势,提前做好风险研判。

张羽指出,零售银行要在把握宏观经济大势的基础上,进一步加深对“个体风险差异”和“行业风险差异”两大维度的深入研判,要更加准确地理解疫情对两个维度敏感度的理解和洞察,避免简单粗暴的“防御思想”和“一刀切”的信贷政策。

极致精细化的风控、获客、运营

“随着流量红利消失,市场竞争加剧,有些银行做得越来越好,有些银行却做得越来越差,未来银行的发展将形成两极分化态势”,张羽从新的视角出发分享了自己独到的见解,“我们要站在客户角度看银行,坏客户看风控,好客户看体验。好的银行做了哪些操作?无外乎通过更精准的获客找到对的人,用更精准的风控挡住错的人,用更精准的运营实现客群留存,无论是从持续的黏性提升,还是从风险前期预警上,都做得更加极致精细化,而差银行则恰恰相反。”

而疫情给经济带来的V字型走向,留给零售银行“下行”和“上行”的两个操作波段,如果能够有效利用大数据优势,充分做好客户洞察,通过精准的风控、获客和存量客户运营策略,部分银行将有望化危为机,实现新的突破。

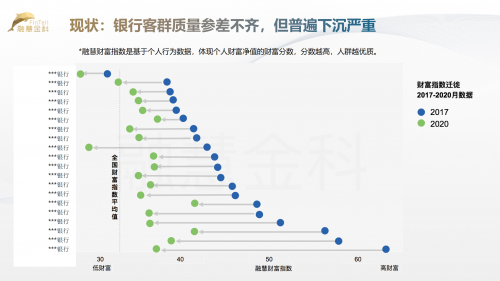

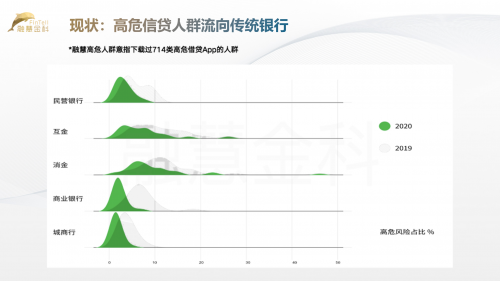

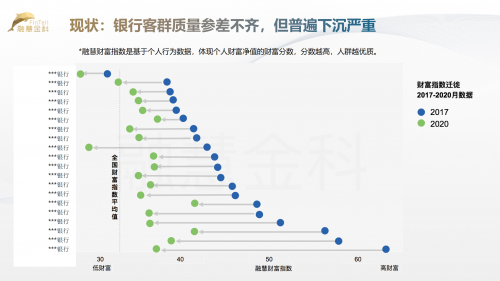

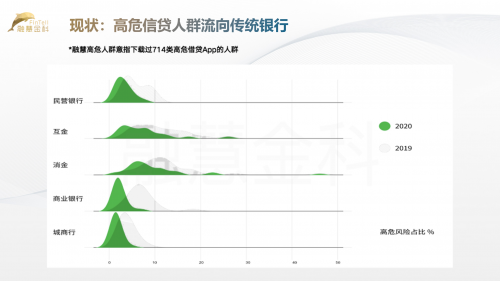

然而,就事实而言,近两年来,零售银行客群普遍出现不同程度的下沉严重,部分持牌机构在客户的风险维度和财富维度下沉十分显著,未来风险较大。张羽认为,“只讲战略不落实都是空谈”。据他介绍,多年来,融慧金科基于自身数据、技术优势和金融行业经验,帮助银行机构在遵循监管合规且在风险可控的情况下,实现零售银行业务持续稳定增长。

目前,融慧金科的产品服务覆盖标准化产品、精准获客、SaaS服务、定制服务等方面,已形成成熟的商业闭环模式,为上百家零售信贷持牌金融机构提供精细化风控、获客和运营赋能,积累了为大型国有银行、股份制银行、头部城商行等各类银行提供长期服务的经验,在市场上颇有影响力和号召力。

张羽表示:“融慧金科愿意携手更多持牌金融机构,共同推动国家金融科技发展战略的落地,促进数据资源整合和安全共享,更好地实现普惠金融,为我国经济社会发展贡献力量。”

免责声明:本网站所提供的信息仅供参考之用,并不代表本网赞同其观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

2020-08-04 16:35:59

7月30日,2020第二届零售银行发展大会在上海拉开帷幕。现场汇聚了近百家商业银行的零售信贷专业人士,并特邀多位行业翘楚一起分享实战经验,从不同维度解析零售银行发展路径,为零售银行未来发展提供方向性参考。融慧金科联合创始人兼首席战略官应邀出席大会,并就“后疫情时代银行零售信贷的挑战与对策”主题,同与会嘉宾展开了深入交流与探讨。

面对经济发展增速变缓、金融监管趋严及金融科技快速融入等因素带来的诸多影响,零售业务因受经济周期波动影响相对较弱、经营风险较低,成为商业银行穿越经济周期的优先选择。然而2020年突发的疫情又给银行零售业务发展带来了新的挑战和机遇:整体策略调整,渠道和营销走向社群化,客户体验如何进一步提升?随着用户下沉,信贷风险加剧,银行该如何有效应对?

银行零售信贷进入金融科技3.0时代

聚焦线上信贷领域,从国内第一家互金平台上线开启金融科技1.0时代,形成以P2P为主的线上信贷业务,到现金贷新规出台进入2.0时代,形成以助贷为主的业务模式,再到如今商业银行互联网贷款新规正式出台,自主风控和自营业务成为发展主基调,同时也标志着金融科技3.0时代正式进入落地期。

在张羽看来,随着市场金融监管趋严,金融业务回归持牌机构是必然趋势。很多银行正在加速朝着自营业务和自主风控方向发展,但在转型发展过程中也面临持续稳定获客难、风控手段和建模能力不足、互联网业务系统缺乏、用户粘性差、回报率低等诸多痛点,而这些痛点正在成为银行等金融机构数字化转型发展的瓶颈,使其获客成本、运营成本、风险成本居高不下。

“在这些困局之下,要想建立自己的竞争壁垒,抢占金融科技未来市场,关键在于银行机构能否快速建立自有产品和品牌并搭建独立风控能力体系。”对此,张羽表示,机构可以借助外部的专业服务赋能,通过四种方式实现破局,一是引入外部数据,二是开放合作建模,三是打造全流程线上业务能力,四是优化单项能力。

张羽介绍说,融慧金科与多家BAT量级的合规授权数据源机构进行了深度合作,在不侵犯用户隐私的前提下,将模型算法直接部署在数据源侧,通过融慧金科对AI算法的精准驾驭能力,利用数据挖掘技术从海量数据中提炼出有洞察价值的信息,基于人口特征、行为偏好、金融需求、财富状况等多维度,勾勒消费者和小微企业的精准画像,广泛应用于银行金融业务的反欺诈、信用风险、额度策略、精准获客、精细化运营等场景,帮助金融机构更好地破局金融科技3.0。

疫情使经济进入古典型衰退与复兴

经济学理论有三种典型的经济衰退和复苏的类型,即古典型、政策型和金融危机型。古典型经济理论是传统经济学的周期理论,比如突发的疫情就属于古典型的特殊形态,这种突发事件往往会带来一种快速处理和快速复苏的结果,一般呈现V字型经济走势。比如美国911 和 我国SARS 事件对经济增长率产生的影响均符合此规律,2020年的新冠疫情也将给经济,进而给零售银行信贷业务带来类似的影响。

那么对于零售银行来说,如何更准确地预测未来走势,化危为机呢?对此,张羽以就业率预测为例,在大会上分享了融慧金科“迁徙指数”,通过移动互联网大数据的深度挖掘和统计监测,可以帮助零售银行提供更好的手段,把握经济走势,提前做好风险研判。

张羽指出,零售银行要在把握宏观经济大势的基础上,进一步加深对“个体风险差异”和“行业风险差异”两大维度的深入研判,要更加准确地理解疫情对两个维度敏感度的理解和洞察,避免简单粗暴的“防御思想”和“一刀切”的信贷政策。

极致精细化的风控、获客、运营

“随着流量红利消失,市场竞争加剧,有些银行做得越来越好,有些银行却做得越来越差,未来银行的发展将形成两极分化态势”,张羽从新的视角出发分享了自己独到的见解,“我们要站在客户角度看银行,坏客户看风控,好客户看体验。好的银行做了哪些操作?无外乎通过更精准的获客找到对的人,用更精准的风控挡住错的人,用更精准的运营实现客群留存,无论是从持续的黏性提升,还是从风险前期预警上,都做得更加极致精细化,而差银行则恰恰相反。”

而疫情给经济带来的V字型走向,留给零售银行“下行”和“上行”的两个操作波段,如果能够有效利用大数据优势,充分做好客户洞察,通过精准的风控、获客和存量客户运营策略,部分银行将有望化危为机,实现新的突破。

然而,就事实而言,近两年来,零售银行客群普遍出现不同程度的下沉严重,部分持牌机构在客户的风险维度和财富维度下沉十分显著,未来风险较大。张羽认为,“只讲战略不落实都是空谈”。据他介绍,多年来,融慧金科基于自身数据、技术优势和金融行业经验,帮助银行机构在遵循监管合规且在风险可控的情况下,实现零售银行业务持续稳定增长。

目前,融慧金科的产品服务覆盖标准化产品、精准获客、SaaS服务、定制服务等方面,已形成成熟的商业闭环模式,为上百家零售信贷持牌金融机构提供精细化风控、获客和运营赋能,积累了为大型国有银行、股份制银行、头部城商行等各类银行提供长期服务的经验,在市场上颇有影响力和号召力。

张羽表示:“融慧金科愿意携手更多持牌金融机构,共同推动国家金融科技发展战略的落地,促进数据资源整合和安全共享,更好地实现普惠金融,为我国经济社会发展贡献力量。”

免责声明:本网站所提供的信息仅供参考之用,并不代表本网赞同其观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。